Transformasi sistem perpajakan ke arah digital membawa perubahan besar dalam cara wajib pajak menghitung dan melaporkan kewajiban pajaknya. Coretax hadir sebagai sistem baru yang mengintegrasikan seluruh proses pelaporan pajak, termasuk penghitungan fasilitas Pajak Penghasilan Badan.

Di tengah perubahan ini, fasilitas pengurangan tarif berdasarkan Pasal 31E ayat 1 menjadi topik yang banyak dicari. Tidak sedikit pelaku usaha yang sebenarnya berhak mendapatkan fasilitas, namun gagal memanfaatkannya karena kurang memahami alur pengisian di sistem.

Gambaran Umum Fasilitas Pengurangan Tarif Pasal 31E

Fasilitas Pasal 31E ayat 1 ditujukan bagi wajib pajak badan dalam negeri dengan peredaran bruto tahunan di bawah 50 miliar rupiah. Melalui fasilitas ini, pemerintah memberikan keringanan berupa pengurangan tarif pajak sebesar 50 persen dari tarif umum atas bagian tertentu dari penghasilan kena pajak.

Perlu digarisbawahi bahwa fasilitas ini bersifat terbatas. Hanya penghasilan kena pajak yang proporsional dengan peredaran bruto sampai 4,8 miliar rupiah yang mendapatkan pengurangan tarif. Sisanya tetap dikenakan tarif normal.

Tutorial Lengkap Cara Perhitungan PPh Pasal 31E Ayat 1 di Coretax

Langkah 1 Menyiapkan Data Keuangan

Sebelum membuka Coretax, pastikan laporan keuangan telah final. Data yang wajib tersedia antara lain total peredaran bruto, laba sebelum pajak, serta rincian pendapatan lain-lain di luar usaha utama.

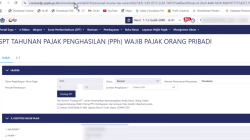

Langkah 2 Mengakses SPT Tahunan Badan

Masuk ke akun Coretax dan buka SPT Tahunan Badan sesuai tahun pajak yang dilaporkan. Setelah itu, lengkapi bagian identitas dan data umum sebelum masuk ke perhitungan pajak.

Langkah 3 Menentukan Jenis Tarif Pajak

Pada bagian penghitungan PPh, terdapat pilihan tarif yang harus ditentukan. Untuk memanfaatkan fasilitas, wajib pajak harus memilih tarif pajak dengan fasilitas Pasal 31E ayat 1. Kesalahan memilih tarif akan membuat sistem menghitung pajak tanpa insentif.

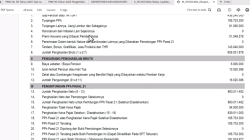

Langkah 4 Mengisi Lampiran L8 Secara Teliti

Lampiran L8 merupakan bagian terpenting dalam proses ini. Di dalamnya, wajib pajak diminta mengisi peredaran bruto total dan laba rugi sebelum pajak.

Peredaran bruto harus mencerminkan seluruh penghasilan, baik yang berasal dari kegiatan usaha utama maupun pendapatan di luar usaha. Mengabaikan salah satu komponen dapat menyebabkan perhitungan menjadi tidak valid.

Langkah 5 Memahami Pembagian Penghasilan Kena Pajak

Setelah data dimasukkan, Coretax akan membagi penghasilan kena pajak menjadi dua bagian. Bagian pertama adalah penghasilan yang memperoleh fasilitas pengurangan tarif, sedangkan bagian kedua adalah penghasilan yang tidak memperoleh fasilitas.

Pembagian ini dilakukan secara otomatis dengan rumus proporsional, yaitu membandingkan batas peredaran bruto 4,8 miliar rupiah dengan total peredaran bruto wajib pajak.

Langkah 6 Menelaah Perhitungan Pajak Terutang

Untuk penghasilan kena pajak yang memperoleh fasilitas, sistem akan menghitung pajak dengan tarif efektif yang lebih rendah karena adanya pengurangan 50 persen. Sebaliknya, untuk penghasilan di luar batas fasilitas, tarif pajak diterapkan secara penuh.

Hasil penghitungan ini ditampilkan secara transparan di lampiran L8 sehingga wajib pajak dapat menelusuri asal angka yang muncul.

Langkah 7 Sinkronisasi Otomatis ke Induk SPT

Seluruh hasil perhitungan di lampiran L8 akan otomatis berpindah ke induk SPT sebagai total PPh terutang. Pada tahap ini, wajib pajak hanya perlu melakukan pengecekan akhir sebelum menyampaikan SPT.

Kesimpulan

Penghitungan PPh Badan dengan fasilitas Pasal 31E ayat 1 di Coretax sebenarnya tidak rumit jika dipahami tahap demi tahap. Kunci utamanya terletak pada pemilihan tarif yang tepat dan pengisian peredaran bruto secara lengkap. Dengan memahami mekanisme proporsional dan logika perhitungan sistem, wajib pajak dapat memastikan bahwa fasilitas pajak dimanfaatkan secara optimal dan pelaporan dilakukan dengan benar sesuai ketentuan yang berlaku.